Обзор является некоммерческим продуктом. Независимо от членства в Ассоциации, в обзор включается информация обо всех индустриальных парках, своевременно предоставивших информацию и соответствующих, по экспертной оценке АИП России, требованиям Национального стандарт ГОСТ Р 56301-2014 « Индустриальные парки. Требования ». Таким образом, обзор сохраняетаналитическую объективность и имеет прикладную ценность для потенциальных инвесторов. Индустриальный парк — это инженерно подготовленная площадка для размещения производства, обеспеченная всей инфраструктурой и услугами профессиональной управляющей компании. Соседство на одной территории нескольких производств позволяет промышленникам снижатьзатраты на общую инфраструктуру и избавляет их от непрофильной деятельности по созданию и обслуживанию коммунальных сетей.

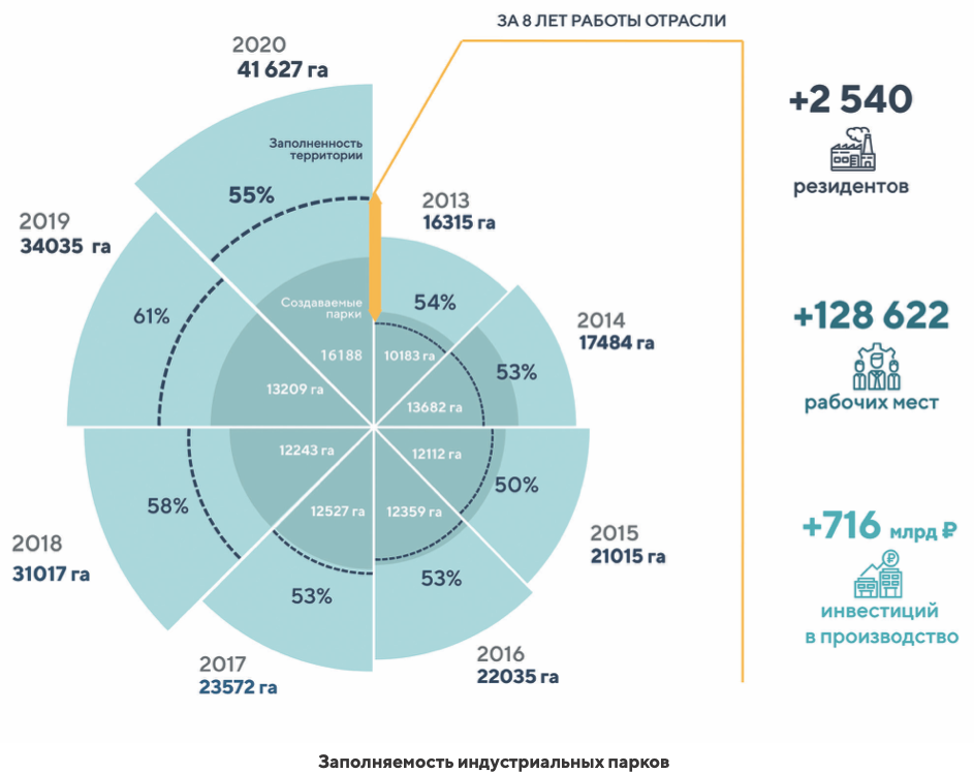

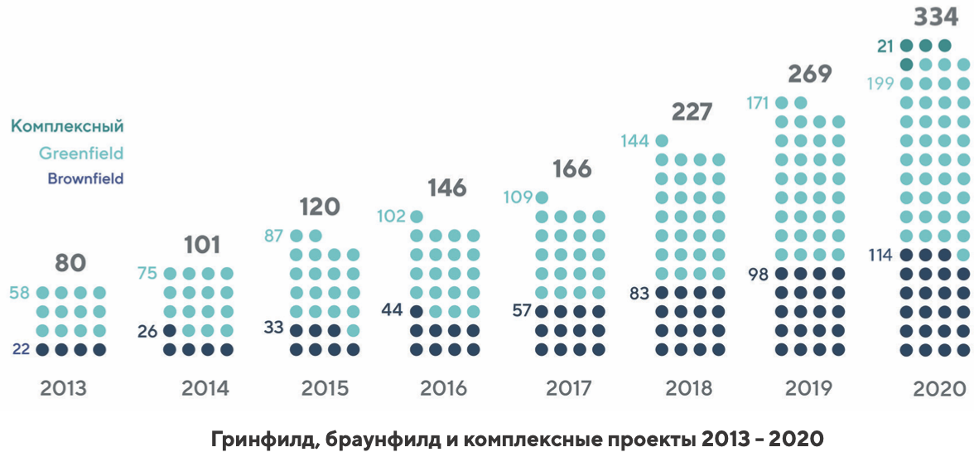

Такого рода B2B-сервис впервые появился в Европе в начале ХХ века и стал активно развиваться в нашей стране порядка 10 лет назад, следуя за новой индустриализацией 2000-х гг. Сейчас в России насчитывается уже сотни индустриальных парков, которые объединены в профессиональное сообщество (Ассоциацию АИП Россиии) и ведут деятельность на основе отраслевых стандартов. Инициаторами создания индустриальных парков выступают региональные правительства и частные девелоперы. А с 2013 года государство активно поддерживает индустриальные паркии на федеральном уровне. Результаты 2020 года говорят о продолжающемся росте количества индустриальных парков в России: их общее число в стране, включая особые экономические зоны, составило 334 (в 2019 году их было 269). Несмотря на пандемию, число действующих и создаваемых парков в 2020 году увеличилось на 65 единиц, в 2019 году их число увеличилось на 42. Индустриальные парки есть во всех федеральных округах России и уже в 66 субъектах Федерации (в 2019 году — 63 регионах), а динамика прироста числа новых площадок сохранилась на уровне 20 % в год, что по-прежнему выше, чем в других сегментах коммерческой недвижимости и экономики в целом. Общая территория действующих промпарков выросла до рекордных 41,6 тыс. Га., колоссальный рост прошлого года автоматически снизил ряд показателей, в том числе по заполняемости парков — в 2020 году число вакантных площадей выросло на 6 п. п. Несмотря на небольшое снижение заполненности территорий индустриальных парков, потенциал профессиональных площадок с готовой инфраструктурой, позволяющих в текущих условиях на порядок сократить издержки реализации инвестпроекта, будет только расти.

На сегодняшний день к существующим с начала образования отрасли индустриальных парков трендам (опережающий рост гринфилд-проектов (199) и преобладание частных парков (229)) прибавился еще один — увеличение комплексных проектов. Как правило, это расширение существующих площадок, сочетающих в себе признаки гринфилд и браунфилд; на сегодня их число достигло 21.

Федеральные программы поддержки индустриальных парков играют важную роль в стабильном существовании сектора, но за все годы действия программ поддержки федеральную субсидию смогли получить только около 60 управляющих компаний. При этом такого рода поддержка востребована участниками рынка и приносит ощутимый экономический эффект.

Одним из результатов работы над Обзором является подтверждение рыночной эффективности индустриальных парков. На каждый рубль, вложенный в создание индустриальных парков, приходится 10 рублей привлеченных инвестиций. Основой для расчета служат данные по 40 действующим индустриальным паркам. Индустриальные парки с госучастием уже несколько лет подряд демонстрируют устойчивый рост налоговых отчислений, что позволяет говорить о близости к завершению цикла окупаемости.

Несмотря на растущее участие государства в регулировании деятельности индустриальных парков, стандарты качества и тренды их развития задаются рынком. Растущая конкуренция за инвесторов привела управляющие компании парков к переосмыслению целей их деятельности. Они перестали воспринимать площадки как примитивную сдачу в аренду свободных площадей и электрических мощностей.

Сейчас в России мы наблюдаем знаковый (пусть и не для всех пока очевидный ) процесс: формируется сервисный подход к бизнесу индустриального парка. Это означает, что доля поступлений от продажи и аренды недвижимости составляет все менее значимую часть доходов. Поддержка бизнеса резидентов — вот будущее для управляющих компаний индустриальных парков. Кроме этого, в индустрии продолжает развиваться подход, основанный на установлении в индустриальных парках отраслевой специализации, — создаются условия для размещения резидентов определенного вида деятельности. Часть парков уже имеет бизнес-модель, в которой резидентная политика направлена на привлечение производств, дополняющих и расширяющих уже существующие на территории площадки. Сейчас индустриально-парковое сообщество работает над различными аспектами решения этой задачи, включая широкий спектр цифровых сервисов, создание отраслевых маркетплейсов, цепочек производственной кооперации, коллективный маркетинг производимой в парках продукции и даже поддержку в продвижении на зарубежные рынки.

Авторский коллектив АИП России.

АНАЛИТИКА

ОБЩИЕ ТРЕНДЫ РАЗВИТИЯ ИНДУСТРИИ

Определяющим социально-экономическим феноменом 2020 года стала пандемия коронавируса, затронувшая все без исключения отрасли национальной экономики, однако тренд на создание индустриальных парков не только не замедлился, а наоборот, усилился до рекордных значений. В 2020 году число действующих индустриальных парков увеличилось на 27 единиц, а создаваемых - на 38. Общее число индустриальных парков в стране составило 334 единицы. В 2019 году общее число новых создаваемых и действующих индустриальных парков увеличилось лишь на 42. Конечно, процессы создания индустриальных парков имеют свою инерцию: решения об их реализации принимались 2-3 года назад; но рекордный рост именно 2020 года окончательно подтвердил профессиональные площадки в качестве наиболее стабильного сегмента инфраструктуры для промышленного производства. Стимулирующую роль сыграли меры государственной поддержки, принимаемые как федеральными, так и региональными органами исполнительной власти. Доля действующих индустриальных парков в два раза выше создаваемых, что отражает высокую конверсию из одного статуса в другой.

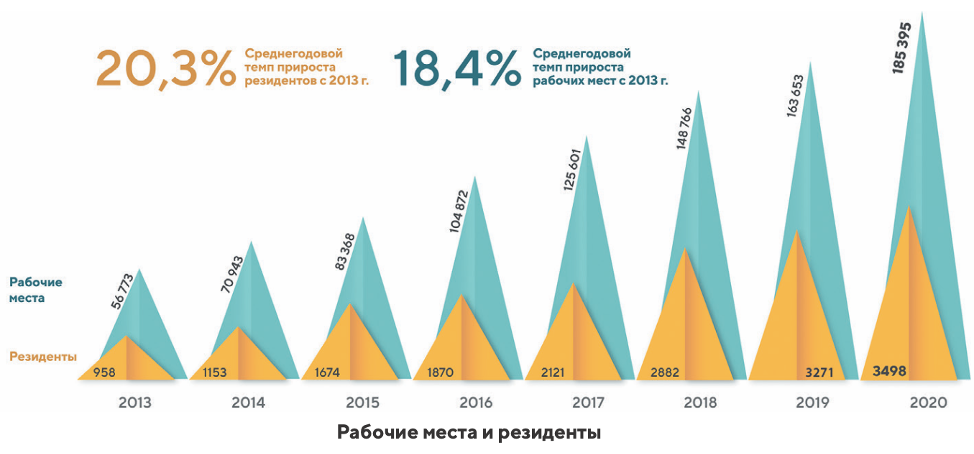

Говоря о реальном секторе, системообразующим для индустриальных парков, необходимо отметить важный момент: в структуре промышленного производства, обрабатывающие производства — единственный субиндекс, показавший рост в пандемийный 2020 год, на 0,6%. За тот же период добыча полезных ископаемых рухнула на 6,9%; водоснабжение, водоотведение, утилизация отходов сократилось на 3,8%; обеспечение электроэнергией, газом и паром на 2,4%. Экономическая целесообразность создания индустриальных парков также прошла стресс-тест прошлого года: по показателям резидентов и рабочих мест отсутствует отрицательная динамика. За 2020 год в индустриальных парках разместилось 227 предприятий, создавших более 21 тыс. рабочих мест. (2019 — 15 тыс.). Большая доля из них — отечественные производители, субъекты МСП, разместившиеся в готовых производственных помещениях. Общее число резидентов практически достигло 3500, а рабочих мест — 185,4 тыс. человек. Вопреки ограничениям, число созданных рабочих мест одним резидентом индустриального парка увеличилось с 50 до 53.

Увеличение площадей индустриальных парков происходит синхронно с ростом спроса на них. Сохранение уровня заполняемости индустриальных парков в диапазоне от 50% до 60% при 4-кратном увеличении их количества за семь лет означает, что объемы их площадей, созданные с 2013 года, уже заполнены резидентами. В абсолютных показателях это отражено на графике выше: общая территория действующих индустриальных парков к 2021 году выросла с 16,3 тыс. Га до рекордных 41,6 тыс. Га. За период исследований в парках размещено более 2,5 тысяч новых производств, что совокупно обошлось резидентам в более чем 700 млрд. рублей частных инвестиций и позволило создать 128 тысяч рабочих мест. При этом доля резидентов индустриальных парков в общем объеме прямых инвестиций в обрабатывающие производства в РФ с 2013 года выросла всего лишь с 2% до 6%, что наглядно демонстрирует потенциал дальнейшего роста спроса на услуги индустриальных парков.

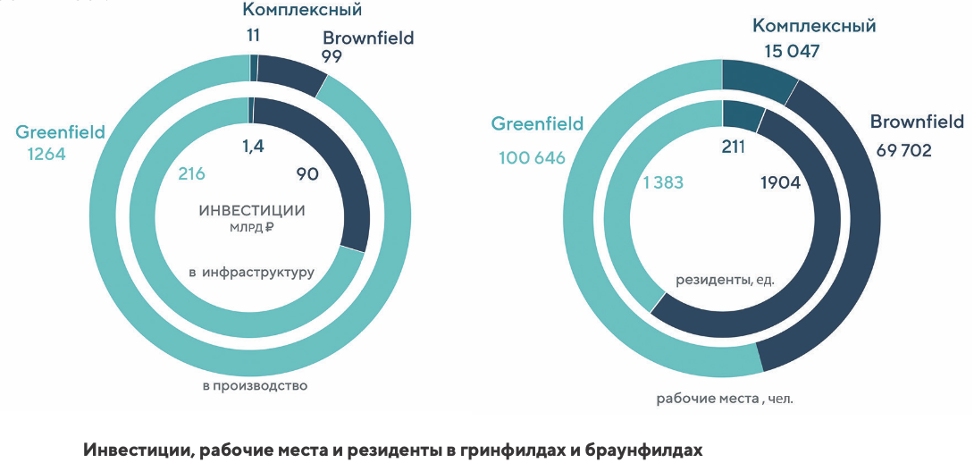

Индустриальные парки являются универсальными площадками для размещения производства практически любой индустрии, поэтому отраслевая структура экономики индустриальных парков отражает, в первую очередь, наиболее быстрорастущие и привлекательные для инвестиций рыночные направления национальной экономики за последние 10-15 лет. Преобладание гринфилд- площадок площадок над браунфилд сопровождается почти полным доминированием их как в спектре присутствующих отраслей, так и в привлеченных инвестициях (95% от всего объема).

Анализ специфики инвестиций в зависимости от типа площадки в 2020 году показывает активный рост фармацевтического сектора в гринфилдах, инвестиции в который превысили вложения в деревообработку. Также в гринфилд-парках привлекательными остаются пищевая промышленность, автомобилестроение, деревообработка, логистика и химическая промышленность. В браунфилдах наиболее быстрорастущими являются предприятия химической промышленности, благодаря наличию специализированной инфраструктуры.

Отдельно необходимо отметить появление нового типа площадки – комплексного индустриального парка. Как правило, это расширение существующих территорий, сочетающих в себе признаки гринфилд и браунфилд, на сегодня их число достигло 21. В 2020 году более 11 млрд. руб. было инвестировано в фармацевтическую промышленность. На данном графике представлен анализ только показателей прямых инвестиций резидентов (как правило, их капитальных затрат), поэтому вполне естественно на площадках браунфилд этот показатель намного меньше. Здесь резиденты выбирают готовые площади – как правило, на правах аренды.

География индустриальных парков расширяется умеренными темпами, ежегодно охватывая по несколько новых субъектов РФ. Можно говорить о тенденции к постепенному региональных по количеству парков: концентрация площадок в Центре и Поволжье постепенно компенсируется появлением новых проектов в других федеральных округах. Так, например, Урал увеличил количество парков почти вдвое за один год, что особенно контрастно на фоне всего лишь 6-процентного роста в ЦФО. Хорошие темпы демонстрируют Дальний Восток и Северо-Запад.

Перечень намерений (отдельный раздел) и ожидания экспертов позволяют сделать прогноз, что Урал и Сибирь могут стать лидерами роста, но вряд ли в ближайшие годы опередят количественное превосходство центральных регионов России, где также ежегодно заявляются новые проекты.

В число регионов с действующими и создаваемыми индустриальными парками в 2020 году вошли: Республика Алтай, Омская область и Сахалинская область.

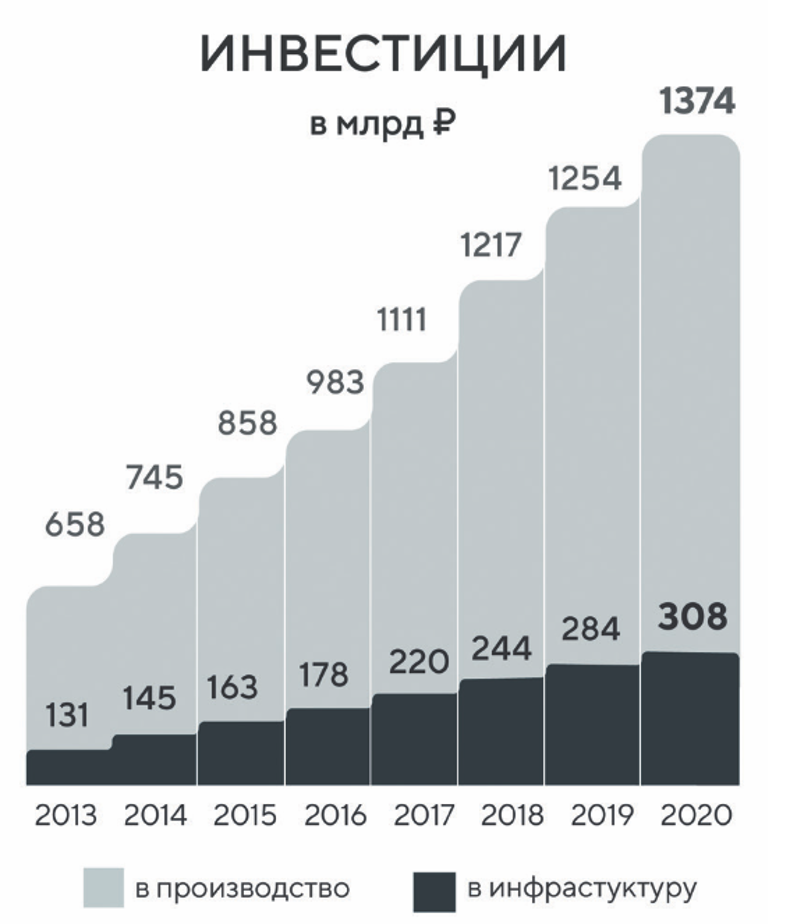

Инвестиции, резидентами индустриальных году, по самым консервативным подсчетам, составили не менее 120 миллиардов рублей, что выше аналогичных показателей прежних двух лет. В расчет принимались только данные по реализованным проектам, подтвержденные управляющими компаниями - всего менее 40 из 207 действующих индустриальных парков. По мере уточнения данных показатель общего объема инвестиций может корректироваться в большую сторону. По состоянию на апрель 2021 года совокупный объем вложений в производство на территориях индустриальных парков России уверенно приближается к отметке полтора триллиона рублей накопленным итогом.

Соотношение валовых показателей в среднем по отрасли показывает, что на каждый рубль вложений в инфраструктуру приходится 4,5 рубля частных инвестиций резидентов. Однако, по данным 39 индустриальных парков, по которым Ассоциация располагает полными актуальными сведениями, соотношение вложений в инфраструктуру соотносится с инвестициями резидентов в пропорции 1:10.

ИНВЕСТИЦИИ В ИНДУСТРИАЛЬНЫХ ПАРКАХ

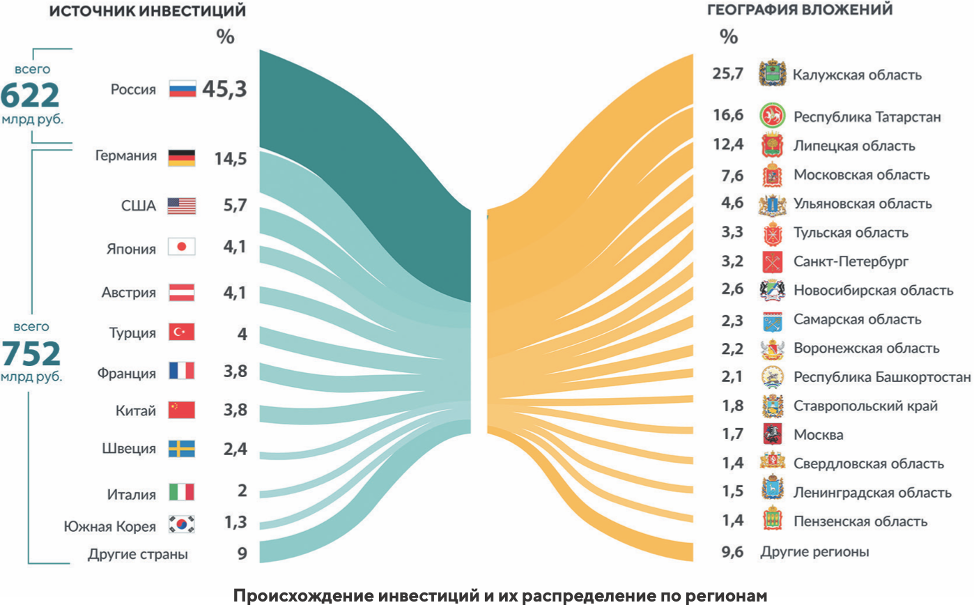

На конец 2020 года индустриальные парки привлекли суммарно 1,374 трлн. рублей инвестиций от компаний-резидентов. Из них 45% — вложения российских компаний. Остальные инвестиции представлены компаниями из 33 стран, в их число входят крупнейшие экономики мира; США, Германии, Японии, Китая, Франции, Италии, а также Турции, Австрии, Швеции. Всего 340 производств иностранных компаний накопленным итогом (316 в 2019 г.). Таким образом, абсолютное большинство резидентов (3158) относятся к российской юрисдикции и обеспечивают около половины всех инвестиций в производства — вполне естественное соотношение, так как иностранные инвесторы локализуют в основном крупные проекты, а среди российских резидентов подавляющее большинство это малые и средние предприятия.

Распределение инвестиционного потока характеризуется сверхконцентрацией: 90% инвестиций привлечено 16 регионами и 2/3 — четверкой лидеров, включающей Калужскую, Липецкую, Московскую области и Республику Татарстан.

Сильных изменений в списке главных стран-инвесторов в реальный сектор не ожидается, а география вложений может в течение нескольких лет трансформироваться. Регионы — крупнейшие получатели российских и иностранных инвестиций — находятся в состоянии повышенной конкуренции не только за резидентов, но и за сектора, в которые будут приходить инвестиции. Например, уже в 2020 году Республика Татарстан показала рост инвестиций на 45 млрд. руб., что связано с вложениями в локальные подотрасли химической промышленности. Калужская область, лидер по привлеченным инвестициям в сегмент индустриальных парков, приросла в 2020 году на 19 млрд. руб., но прирост связан с традиционными для области секторами: транспортным машиностроением, пищевой промышленностью и деревообрабатывающей промышленностью. Хорошую динамику показывает Ставропольский Край (+6 млрд. руб.), работающий над локализацией сельскохозяйственного сектора на собственных профессиональных площадках. Около 10 млрд. руб. привлек Санкт-Петербург, в основном в фармацевтическую отрасль, около 8 млрд. пришлось на Москву и Московскую область, Самарская область реализовала проекты на 6 млрд. руб., 3,5 млрд. руб. были локализованы в Липецкой области. Менее 3 млрд. руб. инвестиций привлекли Ульяновская, Воронежская, Кемеровская, Курская и Тверская области. Драйвером для отдельных регионов будут служить недавно созданные на их территории ОЭЗ промышленно-производственного типа : во Владимирской области, в Красноярском крае, в Омской области, в Чеченской республике, в Нижегородской области. Ряд областей также заявили о создании на своей территории подобных ОЭЗ : Тверская область, Курская область, Оренбургская область. Все это говорит о возможной трансформации списка субъектов лидеров в привлечённых инвестициях в среднесрочной перспективе.

Российские и иностранные инвестиции различаются по характеру создаваемых производств. Иностранные компании более масштабны и технологичны, средние инвестиции в создаваемое производство немногим превышают 2000 млн. рублей, а средняя стоимость создания рабочего места равна 12 млн. рублей. Российские компании, как правило, представлены средним и малым бизнесом, со средним объемом инвестиций около 200 млн рублей и стоимостью создания рабочего места в 5,5 млн. рублей.

Иностранными инвесторами являются только 10% резидентов, однако на них приходится 55% инвестиций в индустриальные парки (-3% п.п. к 2019 г.) и 36% занятых. В то же время российскими являются уже 45% инвестиций (42% в 2019 г.) и на отечественные предприятия приходится 54% занятых.

Пандемия внесла некоторые корректировки в отраслевую специфику российских и иностранных инвестиций, но, по большей части, их дифференциация повторяет структуру, сложившуюся ранее. Так, в 2020 году более половины иностранных инвестиций пришлось на пищевую промышленность (+9 млрд. руб.), автомобилестроение (+6 млрд. руб.), деревообработку (+4,9 млрд. руб.) и фармацевтическую промышленность (+1,9 млрд. руб.). Иностранные инвесторы, в первую очередь, стараются укреплять позиции на рынках присутствия, сосредотачиваясь на (а) рынках, где конкуренция со стороны отечественных компаний низкая (автомобилестроение (легковой сегмент), деревообработка (мебель), энергетическое, тяжелое и точное машиностроение) (б) потребительском сегменте (пищевая и легкая промышленность) (в) секторах с высокой добавочной стоимостью (химическая промышленность (бытовой сегмент), фармацевтическая промышленность, электротехническая промышленность.

Структура российских инвестиций более подвижна и дробна, а скорость изменения приоритетов зависит как от мер государственной поддержки, так и наличия локального спроса: так в 2020 году наибольший приток российских инвестиций наблюдался в локальные подотрасли химической промышленности. На втором месте по приросту стоит фармацевтическая промышленность инвестициивкоторуюужепочтисравнялисьссекторомстроительныхматериалов.Однакоосновными растущими секторами среди российских резидентов остаются потребительский сектор, пищевая промышленность на базе феноменального роста отечественного сельскохозяйственного сектора и традиционно конкурентоспособные экспортно-ориентированные сектора России (металлургия и металлообработка, химическая промышленность).

ТИПЫ ИНДУСТРИАЛЬНЫХ ПАРКОВ

Индустриальные парки в России существенно различаются по нескольким параметрам. Структура, внутреннее у стройство и экономика определяют тип парка: гринфилд или браунфилд. Идустриальный парк типа гринфилд — это площадка, полностью обеспеченная электроэнергией, газом или теплом, водоснабжением и водоотведением, а в некоторых случаях очистными сооружениями, но расположенная на территории, ранее не используемой для промышленно-производственной деятельности. Отличие индустриального парка типа браунфилд от гринфилд лишь в том, что, как правило, браунфилд создается на территории бывших производственных предприятий, заводов и промышленных зон.

Общее количество парков разных типов равномерно растет всё это время и увеличивается пропорционально друг другу в соотношении 2 к 1 в пользу гринфилдов.

Принципиальное различие между проектами проявляется в размере участка, наличии готовых площадей под размещение резидентов, обеспеченности энергоресурсами, а также в среднем количестве компаний-резидентов, разместившихся на территории.

Так как у гринфилд проектов в целом меньше строительных ограничений относительно участка расположения, их средняя площадь значительно выше остальных типов, более чем в 4 раза, и составляет 320 Га. Из-за большой площади показатель энергообеспеченности составляет 0,12 Мвт/Га. В среднем в гринфилде располагается 14 резидентов с числом рабочих мест немногим выше 1000 чел.

Индустриальный парк браунфилд более ограничен окружающей территорией из-за нахождения в хозяйственно-освоенном участке, в связи с чем его средняя площадь не превышает 65 Га, однако инфраструктурная обеспеченность таких парков выше – почти 0,5 Мвт/Га. В среднем в браунфилде располагается больше резидентов, благодаря наличию готовых производственных помещений, - 26 организаций с числом рабочих мест 981 чел. Средний портрет комплексного парка на данный момент пока больше основан на статистических вычислениях, так как каждый проект индивидуален и требует собственного особого подхода: например, для более точных расчетов необходимо знать, идет ли речь о браунфилд-проекте, который приобретает земельные участки для расширения, или о гринфилд- проекте, который планирует использовать оказавшиеся в его управлении производственные помещения. В настоящий момент по показателю территории и инфраструктурной обеспеченности комплексные проекты в России больше тяготеют к модели «расширяющегося браунфилда» - 75 Га и 0,36 Мвт/Га, однако показатели по резидентам близки к гринфилд-проектам – 17 резидентов и 1253 рабочих мест.

Колоссальная диспропорция в привлеченных инвестициях резидентов в создание производств объясняется как отсутствием капитальных затрат у резидентов браунфилд-парков, так и фактической специализацией разных типов парков на различных по величине типах компаний. В гринфилдах преимущественно размещаются крупные и средние компании, а также основная часть всех иностранных компаний-резидентов. Браунфилды привлекают главным образом малые и средние компании, в том числе микробизнес. При этом и гринфилды, и браунфилды генерируют сопоставимое количество рабочих мест.

Разница в портретах усреднённых резидентов наиболее наглядно проявляется в средней стоимости создания одного рабочего места и в стоимости создания производства резидентами гринфилд и браунфилд-парков. Стоимость создания рабочего места в гринфилд-парке немного снизилась и составляет около 15 млн. руб. против 17 млн. руб. годом ранее, а стоимость создания производства осталась такой же, что и в 2019 году – 1 млрд. руб., это обусловлено большими затратами на создание инфраструктуры. Стоимость создания рабочего места в браунфилд-парке в 2020 году, наоборот, увеличилась до 2,9 млн. руб. (0,7 млн. руб. в 2019 г.), также увеличилась и стоимость создания производства – 105,6 млн. руб. против 34 млн. руб. годом ранее.